Les banques centrales à nouveau au centre du jeu

Les banques centrales à nouveau au centre du jeu

Plus d’un an après leur pivot accommodant de l’été 2024 à la suite de la baisse de l’inflation, les banques centrales et notamment la Fed, sont de nouveau la principale source d’espoir des investisseurs pour les prochains mois.

L’objectif principal de l’Administration Trump est de réindustrialiser l’Amérique. Un tel processus nécessite des programmes d’investissement massifs, aussi bien pour les entreprises que pour le gouvernement fédéral. Le niveau des taux d’intérêt est donc absolument clé. A cet égard, le taux directeur américain (+4,5%) apparait bien trop élevé pour mener à bien ce programme ambitieux, et nul doute que l’Administration américaine en a pleinement conscience, dans un contexte où, aux Etats-Unis le déficit budgétaire est supérieur à 6% et la dette publique excède les 120% du PIB.

Le ralentissement du Momentum économique américain : un choix politique ?

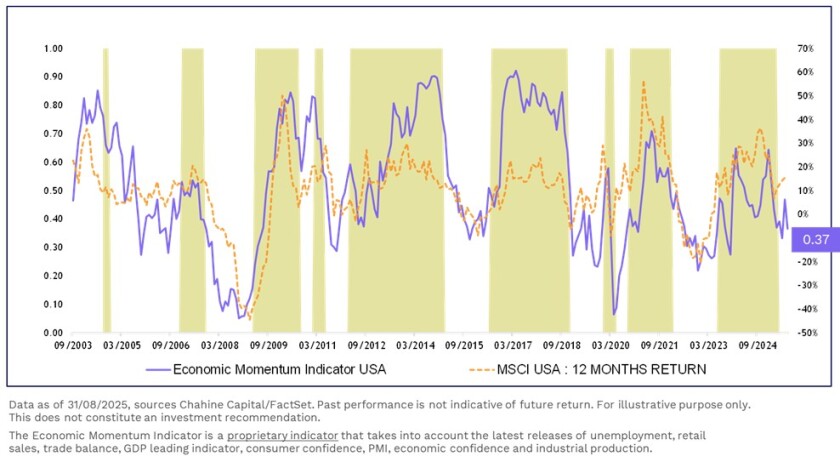

Le ralentissement du Momentum économique américain est manifeste, contrairement à ce que l’on observe en Europe. Les orientations politiques de Donald Trump y ont largement contribué, et l’interminable feuilleton des «tariffs» a clairement pesé sur la conjoncture et le sentiment général des agents économiques de l’autre côté de l’Atlantique. De là à penser qu’il s’agit d’une démarche raisonnée dans le but de forcer la main de la Fed américaine afin de l’inciter à renouer avec un cycle monétaire accommodant, il n’y a qu’un pas… que nous osons franchir !

D’ailleurs, le Président américain ne s’en est pas caché en exprimant publiquement et avec une agressivité inédite son mécontentement vis-à-vis de la Fed et de son président Jerome Powell jugé trop peu réactif.

Une Fed trop restrictive

Le taux directeur de la Fed est resté stable à +4,5% depuis la dernière baisse de taux datant de décembre dernier. Avec une inflation à +2,9%, cela signifie que le taux directeur réel est de +1,6%. Un niveau très élevé en comparaison au taux directeur réel américain depuis 2005 qui est d’environ -0,5% en moyenne. Mais aussi en comparaison de ce qui est mis en œuvre en zone euro par la BCE, où le taux directeur a été ramené à 2%, pour une inflation à son niveau cible de 2%, soit un taux directeur réel de 0%.

Il serait donc logique que la Fed américaine enclenche un nouveau cycle de baisse de taux dès la prochaine réunion monétaire du 17 septembre.

D’autant plus que le ralentissement du Momentum économique américain éloigne les risques d’une reprise de l’inflation. Les investisseurs en obligations indexées tablent sur une inflation de 2,7% aux Etats-Unis dans un an, inférieure à son niveau actuel (2,9%).

Une banque centrale peut en cacher une autre

La surprise positive pourrait provenir de la BCE. Alors que l’inflation en zone Euro évolue depuis quelques mois autour de sa cible de 2%, la hausse de l’euro, la mise en place des tarifs douaniers et le ralentissement du Momentum économique pourraient avoir pour conséquence de faire chuter l’inflation. C’est ce que pensent les investisseurs en obligations indexées qui anticipent une inflation allemande à -0,05% à 3 ans.

Dans un tel contexte, la BCE pourrait n’avoir d’autre choix que celui d’emboîter le pas accommodant de la Fed si cette dernière devait initier un cycle de baisse de taux pour contrecarrer le risque de voir le dollar se désenchérir encore et atteindre des niveaux potentiellement mortifères pour l’économie européenne.

Tribune par Stéphane Levy, Stratégiste and Responsable de l'Innovation chez IRIVEST Investment Managers, pour l'Agefi.

d’investissement

actualités et perspectives

.png)